оценка акций

Альфа-Рейтинг. Результаты за 11 месяцев

- 03 декабря 2025, 18:23

- |

Подводим итоги портфелей лидеров и аутсайдеров Альфа-Рейтинга за 11 месяцев 2025 года.

Что такое Альфа-Рейтинг

Альфа-Рейтинг — сервис для комплексной оценки российских акций на основе уникальной методологии и автоматизированных расчётов. Он помогает инвесторам определить перспективные активы, способные опережать рынок, и избегать тех бумаг, которые, вероятно, будут отставать.

Мы регулярно формируем два портфеля:

⭐ Лидеры — бумаги, набравшие в рейтинге 7 и более баллов. Это, как правило, компании с устойчивыми финансовыми показателями и потенциалом для роста. Такие акции быстрее восстанавливаются после рыночных просадок.

👎 Аутсайдеры — бумаги с оценкой ниже 3 баллов. У этих эмитентов мало или совсем нет фундаментальных драйверов, часто их акции волатильны.

Мы отслеживаем динамику обоих портфелей, проводим еженедельную ребалансировку и фиксируем результаты перед обновлением рейтинга.

Результаты

🔹 В ноябре рынок акций оттолкнулся от годовых минимумов и совершил рывок во второй половине месяца на фоне улучшения геополитического фона. Динамика портфеля лидеров Альфа-Рейтинга была сдержанной из-за того, что в его состав входили акции ЛУКОЙЛА — впоследствии они покинули топ.

( Читать дальше )

- комментировать

- 7.5К

- Комментарии ( 0 )

Альфа-Рейтинг. Подводим итоги летнего сезона

- 01 сентября 2025, 15:59

- |

Закончился летний сезон 2025 года — самое время подвести итоги и взглянуть, как его провели лидеры и аутсайдеры Альфа-Рейтинга.

Что такое Альфа-Рейтинг

Альфа-Рейтинг — сервис для комплексной оценки российских акций на основе уникальной методологии и автоматизированных расчётов. Он помогает инвесторам определить перспективные активы, способные опережать рынок, и избегать тех бумаг, которые, вероятно, будут отставать.

Подробнее об Альфа-Рейтинге и его возможностях — в отдельном материале.

Мы регулярно формируем два портфеля:

⭐ Лидеры — бумаги, набравшие в рейтинге 7 и более баллов. Это, как правило, компании с устойчивыми финансовыми показателями и потенциалом для роста. Такие акции быстрее восстанавливаются после рыночных просадок.

👎 Аутсайдеры — бумаги с оценкой ниже 3 баллов. Это эмитенты с ограниченными или отсутствующими фундаментальными драйверами, часто их акции волатильны.

Мы отслеживаем динамику обоих портфелей, проводим еженедельную ребалансировку и фиксируем результаты перед обновлением рейтинга.

( Читать дальше )

Софтлайн подтвердило кредитный рейтинг на уровне ruBBB+ от рейтингового агентства Эксперт РА с повышением прогноза до уровня позитивный — компания

- 05 июня 2025, 09:53

- |

ПАО «Софтлайн» (Компания, Группа или Холдинг, MOEX: SOFL), инвестиционно-технологический холдинг с фокусом на инновации, объявляет о подтверждении кредитного рейтинга на уровне ruBBB+ от рейтингового агентства «Эксперт РА» (далее также — Агентство). Прогноз по рейтингу повышен до уровня «позитивный». Агентство также подтвердило кредитный рейтинг облигаций ПАО «Софтлайн» серии 002Р-01 на уровне ruBBB+. Рейтинг на уровне ruBBB+ был получен ПАО «Софтлайн» в январе 2023 года.

Присвоенный высокий рейтинг кредитоспособности ПАО «Софтлайн» обусловлен, по оценкам «Эксперт РА», высокими рыночными и конкурентными позициями Компании, умеренно высокой оценкой ликвидности, низким уровнем корпоративных рисков и другими факторами.

Изменение прогноза на позитивный, согласно комментариям Агентства, обусловлено ростом масштабов деятельности ПАО «Софтлайн» и доли собственных решений в структуре выручки (c 30% до 43%) и валовой прибыли (с 62% до 67%) в 2024 году г/г, что, по ожиданиям Агентства, положительно повлияет на долговые метрики и показатель рентабельности компании в среднесрочной перспективе.

( Читать дальше )

Какие акции недооценены с учётом риска

- 28 мая 2025, 17:30

- |

Даже если у бумаги есть потенциал роста, это не всегда означает, что инвестиция оправдана. Мы оценили, какие акции выглядят недооценёнными с учётом риска, используя модель CAPM.

Как измерить риск

Инвестиционные дома оценивают перспективы акций на основе различных факторов. Среднее значение таких оценок называется консенсус-прогнозом. Мы использовали актуальные консенсус-прогнозы (таргеты от СПБМТСБ) для каждой акции из Индекса МосБиржи и рассчитали ожидаемую доходность — потенциальный рост от цены закрытия на 27 мая до прогнозной цены через 12 месяцев.

Эту ожидаемую доходность мы сравниваем с требуемой доходностью по модели CAPM (Capital Asset Pricing Model). CAPM отвечает на вопрос: «Сколько инвестор должен заработать на этой акции, чтобы риск был оправдан?»

У каждой акции есть определённый риск. Инвестор не готов принимать этот риск бесплатно — он рассчитывает получить доход, превышающий безрисковую ставку. Величина этого дополнительного дохода зависит от коэффициента Бета, который показывает, насколько акция волатильнее рынка.

( Читать дальше )

⚡ Как правильно выбирать акции в 2025 году?

- 24 апреля 2025, 18:42

- |

📌 Сегодня решил немного отвлечься от отчётов компаний и рассказать, на что стоит обращать внимание при покупке акций в 2025 году. На всякий случай уточню – этот пост не является инструкцией по применению, каждый инвестор должен сам ответственно и взвешенно брать на себя риски, добавляя ту или иную компанию в свой портфель.

❓ И так, что я проверяю, прежде чем купить акции:

1️⃣ Как себя чувствует сектор компании?

• Даже если цена акций на своих исторических минимумах, важно понимать, есть ли сейчас проблемы в секторе, который представляет компания. Например, очевидно, что сейчас не самое удачное время покупать акции застройщиков (давление на спрос из-за высокой ключевой ставки и отмены льготной ипотеки), и как следствие, металлургов. Исключение – если формируете долгосрочный портфель и готовы увидеть в какой-то момент просадку позиции на –20% и ниже.

2️⃣ Долговая нагрузка.

• Закредитованные компании в условиях высокой ключевой ставки испытывают большие трудности на фоне роста процентных расходов.

( Читать дальше )

На сколько должны расти акции?

- 26 марта 2025, 11:00

- |

Свободный денежный поток (FCF) определяет сколько компания может выплатить акционерам в виде дивидендов или выкупа акций. Оба способа способствуют росту акций, но первый связан с расходами в виде налога на дивиденды, а во втором случае увеличивается фундаментальная стоимость акций, т.к. растет доход на акцию (EPS).

Чистая прибыль не всегда является достоверным показателем для оценки результатов компании. Размер чистой прибыли может быть искажен, как в большую, так и меньшую сторону за счет неденежных, разовых, неоперационных доходов и расходов.

Единственный финансовый показатель, который сложно приукрасить – это операционный денежный поток, который отражает движение реальных денег по счетам компании и исключает влияние неденежных доходов и расходов таких, как амортизация, курсовые разницы, выплата вознаграждений акциями, переоценка активов и другие.

На основе операционного денежного потока рассчитывается свободный денежный поток (FCF):

Свободный денежный поток = Операционный денежный поток – Капитальные затраты

( Читать дальше )

Что не так с оценкой акций методом DCF?

- 25 марта 2025, 11:01

- |

Финансовое моделирование и оценка методом дисконтирования денежных потоков (DCF) являются основной функцией инвестиционного аналитика в брокерских, инвестиционных компаниях, инвестфондах. На основе DCF-модели и сравнительного анализа оценочных мультипликаторов (PS, P/E, EV/EBITDA) рассчитывается справедливая цена акции и соответствующая рекомендация: «покупать», «продавать» или «держать».

Если на фондовом рынке можно было бы получить сверхдоходы математическими методами, то математики и аналитики были бы самыми богатыми участниками рынка. Но это не так. Самые успешные участники фондового рынка – это трейдеры и «умные деньги». Достаточно посмотреть на результаты конкурса Мосбиржи «Лучший частный инвестор трейдер»: счета растут в несколько раз за 3 месяца по сравнению с модельными портфелями аналитиков брокерских компаний с доходностью на уровне рынка.

Рэнкинг участников ЛЧИ-2022 по доходности

( Читать дальше )

Отличная книга, если правильно определиться с ЦА

- 18 августа 2024, 18:58

- |

Пишу о второй книге из трех, которые я планировал прочитать за этот отпуск.

Если вы интересуетесь фундаментальным анализом и стоимостным инвестированием, то вряд ли вы никогда не слышали об Асвате Дамодаране. Его книга — «Инвестиционная оценка», чуть ли не настольная книга подавляющего большинства аналитиков.

Прочитав книгу «Невидимая стоимость» я не сразу сообразил, кому ее можно было бы посоветовать, какая у неё целевая аудитория. Начинающим и студентам, материала в ней явно недостаточно, людям знакомым и занимающимся фундаментальным анализом, итак более или менее всё известно. И тут меня осенило! Эта книга очень напоминает методичку в университете. То есть когда теор-знания пройдены, и нужно сделать работу. И вот на эту роль данная книга прекрасно подходит. При этом она включает как объяснения базовых подходов к оценке, так и нюансы оценки компаний на разных этапах развития, или из разных областей.

Книга прекрасна именно с этой позиции. Она действительно хорошо раскладывает по полочкам особенности стоимостной оценки и методом аналогов и направляет в правильное русло. Но повторюсь, полезна не для тех, кто только знакомиться с фундаментальными подходами.

( Читать дальше )

А если посмотреть на рынок акций через модель Шарпа?

- 31 мая 2024, 11:23

- |

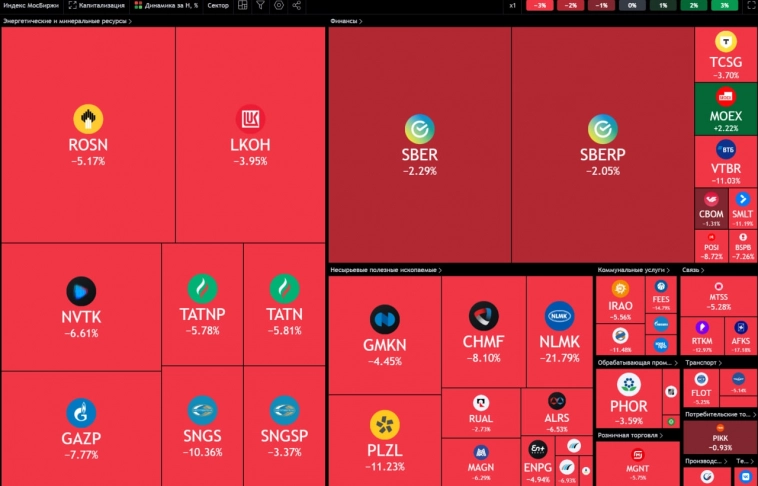

Тепловая карта рынка за неделю.

На рынке акций вчера вечером пошел съем стопов у покупателей дна, но фундаментально все переоценено. Дело в том, что есть модель Шарпа, определяющая стоимость собственного капитала для компании CAPM = Rf +Beta*(Rm-Rf).

Группа д.э.н. А.А. Воронова исследовала наш рынок и пришла к выводу, что риск премия акций [Rm-Rf] исторически (2003-2023) равна 5,75%. Безрисковая доходность ОФЗ за тот же период 8,19% (сейчас 15%). Отраслевую Beta сейчас опустим, тогда для всего рынка средняя историческая доходность акционерного капитала 13,94%. Текущая акционерная доходность должна быть 20,75%. Проблема в том, что таких доходностей на рынке акций практически нет… Премия за риск в акциях отрицательна.

GDR Fix Price Group Ltd (#FIXP) — ДИВАМ БЫТЬ❓

- 10 января 2024, 19:49

- |

Российская «дочка» сети Fix Price получила разрешение на выплату дивидендов за 2022 год на сумму 9.8 млрд руб. Новость вызвала ажиотаж на рынке и подбросила котировки на 5%❗️

Инфоповод заставил меня присмотреться к бумаге снова 🔎

🟢Ключевые инсайты по компании:

— 🍏 #FIXP — Крупнейший в РФ игрок на рынке магазинов с фиксированной ценой

— Структура ассортимента: 26% — продукты питания, 44% — непродовольственные товары

— Доля импорта в продукции снизилась с 22.3% до 21.9% (к III кв. 2022 г.) благодаря локализации

— 6160+ магазинов (со II кв. 2023 г. рост замедлился до +100-150 шт. в квартал)

— 1.3 млн. кв. м. торговых площадей (почти как Санкт-Петербург)

🟢Факторы роста и стоимости:

— В оценке ритейла очень важен показатель сопоставимых продаж (LFL), все 3 квартала 2023 года он снижается

— Растущая Выручка при снижении LFL говорит о том, что рост обеспечен новыми точками, чистый прирост которых замедлился почти вдвое

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал